根据烯牛数据显示,口腔护理产品是刚需市场,融资频次在今年明显升高,新品牌或迎来机遇。

参半创办于2018年,早期聚焦牙膏品类,至今其产品小太阳牙膏累计卖出约300万支,2020年10月,参半正式推出第二个品类——漱口水系列,上线第二个月的单月销售额就突破5000万元,上线80天销售额超过1亿元。

参半产品定价位于中高端区间,130g的牙膏售价79.9元/支,接近普通牙膏的2-3倍,500ml漱口水售价69.9元/瓶。和传统口腔品牌所不同的是,参半的目标消费者是追求生活品质的年轻人,以牙膏为例,膏体呈啫喱状,包装设计和外形颇为亮眼,在成分上,参半把天然、高端的食品成份加入到牙膏里,比如鱼子酱、燕窝、澳洲甜橙等,主打“像护理皮肤一样滋养口腔”。

口腔护理用品是日化行业第三大品类,仅次于护肤品和头发护理。

参半只是其中一个缩影,牙膏看似一个“小行业”,但其实牛股辈出,诞生了诸如黑人、云南白药、佳洁士、高露洁、两面针、片仔癀以及舒克等品牌。根据前瞻经济学人数据,2017年我国牙膏市场规模约为259亿元,2010-2017年复合增速为8.64%,预计2018-2023年牙膏市场规模将保持6.59%的CAGR,即2023年达到377亿元。

Euromonitor数据显示,美国、英国、日本、韩国、中国香港等发达国家和地区牙膏CR3市占率普遍在80%-90%,而我国CR3市占率仅为50%左右,仍然有较大提升空间,而参半、TOWEALTH兔唯斯等网红品牌的异军突起,让人们对这一赛道重新提起兴趣。

01 早期国产牙膏的崛起和败退

1978 年,柳州市牙膏厂(上市公司前身)创新式提出中药口腔护理理念,并据此研制出两面针药物牙膏,这也是中国第一只中药牙膏,一经推出,旋即受到市场追捧。

7年后,也就是1985年,两面针牙膏年产销量突破1亿支,到2001年,两面针牙膏已经连续15年保持全国第一,年产销量突破 4 亿支。2002年,两面针牙膏市场占有率达到16.3%(按自然支计算),成为牙膏CR3中唯一的本土品牌,与高露洁、中华(联合利华)构成牙膏行业第一梯队,合计约占中国45%的牙膏市场份额。

2000年左右,两面针开始走向下坡路,症结所在正是第一梯队的纷争加剧。1992年,高露洁进入中国市场;1994年,联合利华取得中华牙膏经营权,1995年,宝洁将佳洁士引进中国。外资品牌前期不计亏损,采用高举高打的经营模式,投入了大量的广告费用,以此来树立优质和高端品牌形象。

由于中国渠道体系的复杂性,高露洁和佳洁士一开始主要面向高端人群,集中在一二线城市的商超渠道,此时我们本土品牌主要集中在低价位2元以下和中等价位3-5元牙膏市场,面向普通人群、三四线城市和农村市场,外资品牌和本土品牌还未构成直接竞争。

但随着外资品牌开始发力中低端大众市场,以高端品牌形象向下延伸,以两面针、芳草、蓝天六必治为代表的国产品牌收到挤压。

一个典型的例子是,高露洁率先改变配方,采用本地供应商,降低成本和价格,推出二线品牌“高露洁超强”,市场份额迅速扩大,从1995年市场份额不足2%到2001年成为行业第一。佳洁士也紧缩其后,推出迎合中国消费者喜好的天然系列-草本水晶和盐白牙膏,价格低至3.9元,直击本土品牌固守的草本牙膏和中低端市场。

这颇有些像如今特斯拉的打法,用高端车型狙击市场知名度,通过中、低端车型创造市场规模。

面对外资品牌的冲击,本土品牌一方面品牌升级无力,另一方面低价带来的微薄利润无法支持大规模营销投入,其原有的大流通渠道在商超渠道崛起后,其渠道优势也被侵蚀。

以两面针为例,即便连续15年保持全国第一的销量,但其产品主要集中在中低价位,近70%的销售额来自售价1.96元的强效中药牙膏。到了2000年左右,据当时两面针销售部门表示,“明显感觉到牙膏销售回款能力下降,销售额的增长在很多时候必须靠杀价和对经销商的高额让利来实现。”

这一点,在数据上体现的更为明显。2001年,两面针牙膏销售收入3.86亿元,同比上一年仅上升5.5%,2004年,两面针上市,当年牙膏销售收入2.92亿元,较前一年下滑34%,到了2017年,两面针共计销售牙膏15.4亿支。这其中,旅游牙膏有15亿支,家用牙膏仅为4000万支,只占零头。

需要注意的是,旅游牙刷并不赚钱。根据数据计算,两面针旅游牙膏平均售价仅仅8分钱,即便其拥有50%的市场占有率,稀薄的利润空间让两面针在夹缝中求生,彻底沦为低端牙膏。

祸不单行,在牙膏主业面临困境时,两面针在管理和策略上都出了问题。

2007年2月,相关媒体曝光两面针涉嫌隐匿扬州项目相关重大资产,随即证监会对两面针涉嫌欺诈上市和虚增利润立案调查,并于2010年给予行政处罚。2008年,柳州化工总经理马朝梅上任,在马朝梅任上,两面针高调进军口腔护理、洗涤用品、旅游用品、生活纸品、医药、精细化工、制浆造纸和房地产等八大产业。

对于企业来说,踏足不熟悉的行业,选择多元化是一个慎重选项。根据历年财报显示,2007年,两面针参股的7家公司中有5家亏损,2008年,两面针参股的8家公司中有6家亏损,2009年,两面针参股的9家公司中有5家亏损。

根据2019年财报显示,两面针前半年收入同比下降51.79%,净利润同比下降高达91.73%,净亏损达808.39万元。其中纸品、房地产、进出口贸易业务分别下降20.63%、54.82%与17.08%,纸品业务的毛利率甚至为0。

这些两面针毫不熟悉的行业,直接拖累了整体增速。

02 云南白药跨界崛起

单从崛起速度来看,云南白药堪称跨界传奇。

2003年底,制药企业云南白药牙膏产品刚刚研发完毕,对于新品上市,云南白药已经进行了充分准备,比如广泛招募日化领域人才,开始在各大平面、户外、电视投放广告,选择基地市场-云南省药店系统进行小规模试销,2004年单年试销额就达到300万元。

2005年,云南白药正式牙膏正式进入市场。此时,佳洁士和高露洁凭借雄厚的资本和先进的品类管理经验一路高歌猛进,国产传统品牌如冷酸灵、两面针在竞争中节节败退。云南白药牙膏选择在央视投放首只广告《出血篇》,并引起了一定的市场关注度。

在当时,一支重量120克的牙膏,单价6元以上就属高档牙膏,消费者会为单价 20-24 元的云南白药牙膏买单吗?对此业界充满质疑,诸如《云南白药牙膏的“边缘”之痛》此类的负面新闻屡见不鲜。

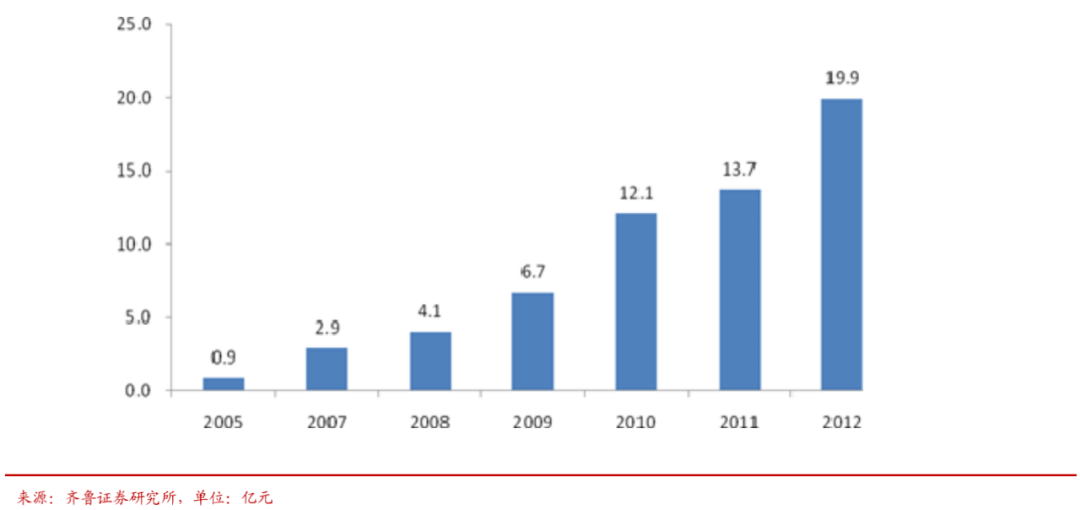

在一片质疑声中,云南白药牙膏于2006年销售额(均指含税)过亿,2007年销售额近3亿元,2010年销售额突破12亿元,跻身一线品牌行列。到2013年年末,云南白药牙膏销售近20亿元,行业排名第四,成为CR5中唯一的本土品牌。

图:云南白药牙膏销售收入(含税)

那么,云南白药究竟是如何做到的呢?

在2005年的一份报道中曾提及,“云南白药联手上海凯纳开始进行营销调整。2005年夏天,云南白药牙膏市场人员,顶着炎炎烈日,走访大量超市,与消费者一对一沟通。在大量市场调研基础上,云南白药做出两大调整:其一是改变定位,其二是改变渠道。”

在定位上,云南白药云南白药牙膏定位解决“牙龈出血”问题,突出医药背景,定位“非传统”,配方非传统(云南白药国家保密配方),功效非传统(一修、二养、三提高),成分非传统(独含云南白药六大活性因子,功效更强)。

与市面上普通牙膏进行区隔,不再是传统的简单牙膏,而是一款非传统的口腔保健膏,使得高端定位和高价格更具有说服力。

在日常生活中,牙龈肿痛、口腔溃疡是消费者经常遇到的问题,消费者对价格敏感度低,愿意花20 多块钱来解决问题而不愿意去医院。调整后,云南白药牙膏从单一解决“牙龈出血”问题拓宽到全面解决“牙龈出血、牙龈肿痛、口腔溃疡”三大口腔问题,扩大了使用人群。

在渠道上,云南白药改变了择自己熟悉的药房渠道,选择超市作为重点。招聘大量具有日化品销售经验的员工补充到第一线。2005年七、八月份云南白药开始逐步走出困境,借助沃尔玛渠道,实现销售额8000万元。

与此同时,时云南白药继续以央视为平台,进行电视广告投放,拉动全国市场销售;选择部分省级市场作为重点市场,从省会城市开始,实现中心突破,再向二类地级市场推进。同时云南白药重点市场从最初的1个云南,增加至12个,到了2007年这一数量达到25个。

2011年,公司整体搬迁并确立“新白药、大健康战略”。自此之后,云南白药开始了混改道路。

2016年公司推进混合所有制改革,引进新华都实业集团作为战略投资人,管理机制逐渐市场化;2017年6月,引入江苏鱼跃作为白药控股战投,彰显管理层改革决心,并于2017年11月,调整高管薪酬,建立管理层与股东利益紧密结合的长效考核与激励机制;2018年,混改深入,引入江苏鱼跃而后吸收合并云南白药控股。2019年,完成混改,实现整体上市,百年老店焕发新的生机活力。

单从其股价表现来看,云南白药的混改是成功的。

图:云南白药自上市以来股价变化

从财报上来看,云南白药自2014年以来业绩稳步增长。2014-2019年公司收入和归母净利润年均复合增速分别达到9.53%和10.79%。虽受疫情影响,但当前公司业绩表现仍然稳定。2020年前三季度,公司营业收入239.31亿元,同比增长10.56%;归母净利润42.53亿元,同比增长20.08%;扣非归母净利润31.85亿元,同比增长33.92%。

此外,云南白药三项费用率保持稳定,净利率稳步提高。2016-2019年,销售费用、管理费用、财务费用率分别维持在12-15%、1.5-3%、以及-0.2%-0.6%水平。净利率稳步提升,在超过百亿的年收入的体量下,云南白药仍能保持多年收入和归母净利润的增速在10%左右,实属不易。

03 谁会在下一轮竞争中胜出?

根据海通证券数据显示,中国日化产业已经进入成熟期,而牙膏市场是日化产业的一个子行业,2017-2022年中国牙膏市场规模CAGR将稳定在5%-7%。考虑到市场进入成熟期后,规模增速存在放缓的可能性,保守估计2022-2030年中国牙膏市场规模CAGR将稳定在4%-6%。

牙膏行业集中度高,除了几款符合年轻人调性的网红牙膏在突围,基本没有太大的想象力,而想要复刻云南白药的奇迹,“品牌、团队、钱”缺一不可。

云南白药是著名的中成药,对跌打损伤、创伤出血具有神奇疗效,被誉为“中华瑰宝,伤科圣药”。云南白药牙膏在推出时,拥有“国家保密配方”金字招牌,天然具有活血止痛和解毒消肿品牌联想力,对产品定位“牙龈出血、牙龈肿痛、口腔溃疡”具有非常强的说服力。

这一点,是网红品牌所不具备的。

云南白药创口贴是云南白药在快销品领域的另一个成功案例。1992年,强生旗下邦迪进入中国市场,一度成为创口贴的代名词,在中国5亿元的小创伤处理市场占有率达到70%。2001年,云南白药创口贴杀入市场,以“含药”的创口贴作为突破点。云南白药止血消炎的强大品牌说服力,让消费者迅速接受。

2001年上市当年,云南白药创口贴就实现销售额1000万元。这让强生如芒在背,立即提出与云南白药合作,承诺合作后可以给予云南白药40%市场份额,云南白药果断拒绝强生,到2007年云南白药创口贴销售额2 亿元,成为创口贴市场第二品牌。

说这些案例的目的,归根结底,还是在强调云南白药的产品品牌影响力。

除了品牌,还有前文提及的难以复刻的营销能力和资金实力,这一点,也是网红品牌所不具备的。

在进入日化领域之前,2005年云南白药营业收入已达到24.5 亿元,净利润2.4 亿元,药品业务经营良好,资金充裕,能支撑牙膏推广产生的大量费用。

云南白药牙膏经销商成都和世科技有限公司负责人王志松在一次媒体采访中介绍,“一个日化产品进入全国性商超,一个品规的条码费大概需要500万元,这笔费用包括商超需要收取的新品费、管理费等等。如果这个商品有6 个条码,成本开支就要在3000万元以上。云南白药牙膏现在有30多个品种,你可以看看这需要多少开支、什么企业愿意承担,毕竟,现在葛兰素史克的舒适达也才只有6 个品规。”

就目前而言,片仔癀和云南白药正热战正酣。至于网红牙膏品牌,固然是互联网资本拥趸下的一股新势力,但没有好的产品积淀和持续的资金支撑,品想在竞争激烈的日化行业占有一席之地是非常困难的。

言下之意,第一梯队发生洗牌的可能性微乎其微。

:

: