护肤品行业产业链上游主要为原材料行业和包装行业,原材料行业包括香精香料、天然油脂、合成油脂、粉质原料、胶质原料、表面活性剂;包装行业包括纸质包装、玻璃包装、塑料包装、铝包装。下游行业主要为商品流通行业,包括美容业和个体消费群体,护肤品行业的营销渠道对行业销售有着较为直接的影响,且目前大部分护肤品企业进行了产业链的下游延伸,自产自销。

行业发展历程:

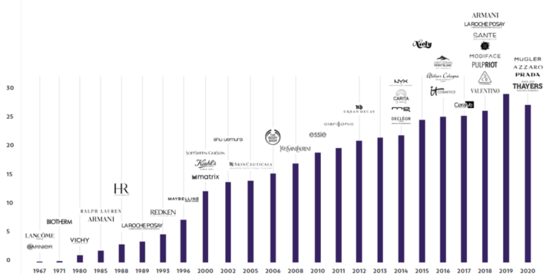

行业处于快速成长期我国护肤品行业发展始于20世纪70年代,大致经过了小作坊起步、工业化生产、海外品牌收购、国产品牌层出不穷等阶段、当前行业已进入新的发展阶段,一方面国产品牌凭借电商渠道优势以及产品质量的创新在护肤品行业中的市场份额越来越高,另一方面随着90后逐步进入职场,年青一代逐步成为护肤品消费大军,其中男性护肤市场也逐渐形成。

行业政策背景:

生产经营愈发规范护肤品行业作为化妆品行业的分支,化妆品行业相关政策法规适用于护肤品行业,近年来国家出台制定一系列政策法规,主要是为了规范行业经营秩序促进行业健康发展。2018年国家药品监督管理局发布《化妆品风险监测工作规程》,提出将重点检测包括流通范围广、销售量大的产品和涉嫌虚假夸大宣传误导消费者的产品等6大类化妆品。2019年发布《关于开展化妆品“线上净网线下清源”风险排查处置工作的通知》,严厉打击利用网络生产销售违法化妆品的行为,整顿和规范化妆品市场秩序,逐步建立化妆品网络销售监管制度。2020年发布《化妆品监督管理条例》,提出将对化妆品新原料实行注册与备案结合的管理制度。这些法律法规的出台对于提升行政监管部门的监管能力、规范化妆品生产、保障消费者健康安全和合法权益有重要意义。

行业发展现状

1、护肤品行业市场规模不断扩大,疫情冲击下仍实现正增长

在居民可支配收入的不断提升、国人对外在形象要求与认知的提高以及核心消费人群结构的变化等一系列因素驱动下,国内护肤品行业近几年来一直保持着稳健的增长,尤其是近两年以来,国内护肤品市场需求迅速增长,行业市场规模增速不断提升。

2020年全球疫情的爆发更加展现了中国大陆护肤品市场顽强的生命力,在全球护肤品市场规模下滑的背景下,中国大陆护肤品市场规模依旧能够保持10.28%的增速增长,2020年中国大陆护肤品市场规模突破了2700亿元。欧睿初步核算,2021年经济恢复,消费者需求上升,中国大陆护肤品市场规模将快速上升,有望超过3000亿元,增速恢复至较高水平,为12.93%。

2、不同品牌护肤品价格差距较大,相同品牌下不同系列产品价格亦存在差异

不同护肤品品牌价格定位不尽相同,可大致将其分为五个价格梯队,可以看出,高档高端护肤品的价格与大众低端护肤品的价格差距较大。例如一套海蓝之谜护肤品套装的市场价格在12000元左右,而一套whoo护肤品套装的价格在760元左右。

此外,同一品牌不同用途的护肤品价格也不同,通常来说洁面产品的价格相对较低,精华产品的价格相对较高;相同用途的护肤品,高端护肤品的价格较高,大众护肤品的价格较低。

3、高端护肤品市场份额逐年提升

根据护肤品行业的品牌定位将护肤品分位高端护肤品和大众护肤品两大细分市场。近年来,由于护肤理念的快速普及和居民消费能力的提升,使得护肤品市场结构逐渐发生变化,消费档次逐渐提升,因而高端护肤品的市场份额逐年提升。

我国大陆地区高端护肤品市场份额由2015年的27.26%提升至2020年的42.97%。尽管我国大陆地区高端护肤品是市场份额不断提升,但是与中国香港和中国台湾地区高端护肤品市场规模相比仍旧存在差距。欧睿估计,2021年中国高端护肤品市占率将继续上升至46.52%。

4、线上销售渠道的销售收入占比持续提升

据欧睿公布的数据显示,2015年-2020年,我国护肤品销售渠道中,电商销售占比提升从19.1%提升至35.3%,百货专柜占比从24.9%下降至22.1%。电商渠道已经在18年完成对百货渠道的超越,成为占比最高的通路。前瞻认为,2021年护肤品销售渠道中,电商和专卖店渠道占比或进一步上升,百货专柜占比将持续下降。

区域竞争:省市分布具有明显区域性,制造企业主要集中在广东

在企查猫以“护肤品”为关键词搜索,所属行业为制造业、批发及零售业,且注册资本在1000万以上的存续在业的中国护肤品企业数量为3563家,其中,企业数量数量最多的省份为广东省,达到了1608家,其次为福建、湖南、安徽等地。护肤品作为消费品而非必需品,省市分布具有明显的区域性。。护肤品作为消费品而非必需品,省市分布具有明显的区域性。

企业竞争:

国际品牌所占市场份额更大,本土品牌竞争力逐渐增强中国护肤品行业企业竞争激烈,不仅有本土企业之间的竞争,还有来自国际大企业的竞争,目前,我国护肤品市场由国际品牌占据主导地位。根据欧睿公布的历年数据,前瞻初步核算2021年中国护肤品市场排名前十的品牌市占率为48.8%,集中度较低,竞争较为激烈,但与2020年相比有略微提升。其中,巴黎欧莱雅和雅诗兰黛市占率最高,分别为14.96%和8.73%,与2020年相比市占率均有所提高。国产护肤品品牌占据两席,分别是百雀羚和伽蓝。随着国产护肤品品牌竞争力增强,国内以国际品牌占主导的市场格局将被打破。

行业发展前景及趋势预测护肤品市场仍有较大上升空间

随着人们的护肤意识不断提升,高端护肤品需求不断增加以及男性对护肤关注度的提高,我国护肤品行业的市场规模增速有望持续提升,根据我国护肤品行业市场规模的变化,结合我国目前护肤品行业发展的情况,预计到2027年我国护肤品行业市场规模有望超过5500亿元。

护肤品的绿色及安全性愈发重要,男性护肤品市场潜力巨大

在“颜值经济”、“看脸时代”的背景下,我国消费者对护肤消费的需求不断增加,护肤品消费结构、用户画像、销售渠道也在不断变化。前瞻认为,消费结构方面,随着人们可支配收入的增长,人们对高端护肤品的需求占比将进一步提高,同时随着国货的崛起,国产护肤品牌在产品研发创新上不断追赶国外品牌,未来国产高端护肤品牌的产品功效和质量有望提升,高端护肤品中国产品牌有望占据更多的市场份额;用户画像方面,首先,护肤品的消费者年龄跨度将扩大,越来越多年轻人和老年人将逐渐重视皮肤护理,同时男性护肤品的渗透率将进一步增强,男性的护肤意识将进一步提高;在销售渠道方面,未来网店渠道所占的销售比重有望进一步提升,尤其是电商渠道,近年来社交电商的飞速发展有望带来新一轮护肤品消费的增长;同时,为了提升品牌的知名度以及市占率,更好地展示企业文化与品牌理念,企业线下化妆品专卖店也将成为企业扩张规模必须考量的因素。

:

: