1 胶原蛋白是什么?

胶原蛋白是广泛存在于生物体中的一种生物高分子,是动物结缔组织中的主要成分,也 是哺乳动物体内含量最多、分布最广的功能性蛋白,占蛋白质总量的 25-30%。胶原蛋白因 具有良好的生物相容性、可生物降解性以及生物活性,在食品、皮肤护理、医疗器械、组织 工程等领域有广泛应用。

人体中共发现有 28种不同类型的胶原蛋白,各司其职,其中有几类胶原蛋白含量较高、 分布较为广泛:1)I 型胶原蛋白,含量最高,占成人体内胶原蛋白总量的 80-90%,分布于 真皮、骨骼、牙齿、肌腱等部位;2)II 型胶原蛋白,主要分布于软骨以及眼睛的玻璃体、角 膜、神经视网膜等部位,维护器官和组织正常功能;3)III 型胶原蛋白,主要分布在皮肤真 皮、心血管、胃肠道等部位,主要功能是维持组织弹性和基本结构,婴儿阶段含量能达到 80%, 随着年龄增长会大幅流失,是抗衰抗老主力军;4)IV 型胶原蛋白,分布于基底膜等部位, 常见于皮肤和肾脏基底膜;5)V、VI、VII 型胶原蛋白,主要分布于羊膜、胚胎等组织,随 着分娩后逐步减少。

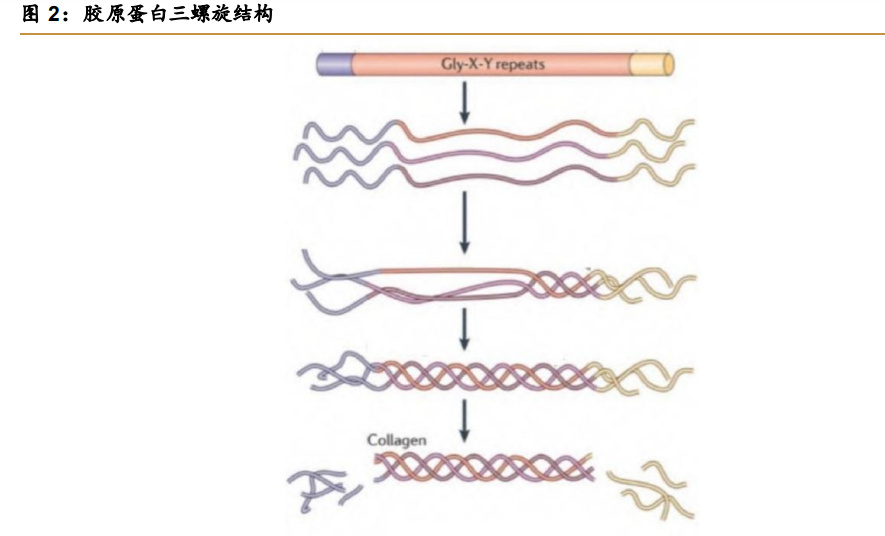

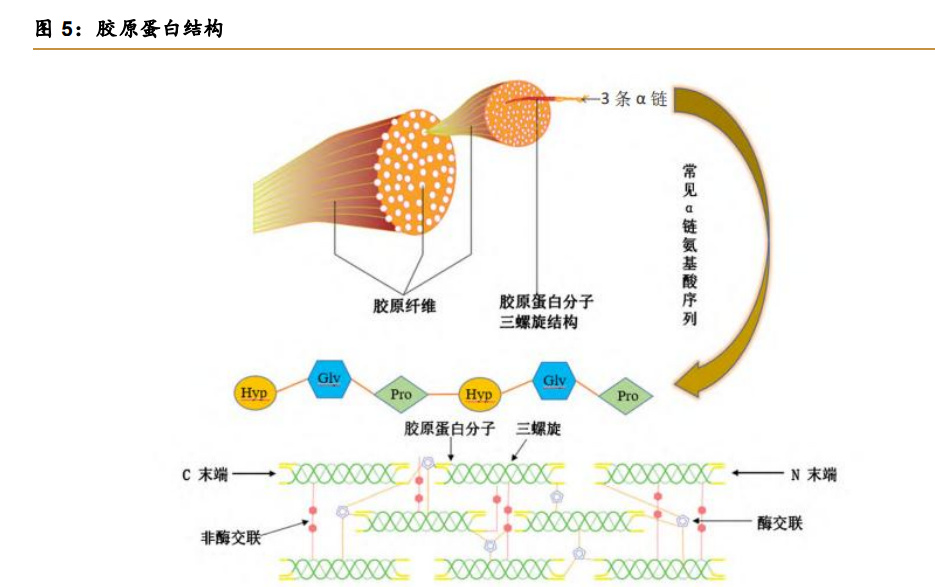

独特的三螺旋结构。一般的蛋白质是双螺旋结构,而作为细胞外基质的一种结构蛋白, 胶原蛋白由三条多肽链构成三螺旋结构,即 3 条多肽链的每条都左旋形成左手螺旋结构,再 以氢键相互咬合形成牢固的右手超螺旋结构。正是因为三螺旋结构的稳定性,胶原蛋白能够 起到结构支撑和保持皮肤弹性的作用,但同样的导致存在食物中的天然胶原蛋白很难被消化 吸收,需要经过消化系统分解为二肽、三肽,再通过小肠上皮细胞的囊泡进入血液系统,进 而被人体利用,所以通过猪蹄汤、鱼皮、鸡爪等食补方式效果微乎其微。

2 胶原蛋白发展史

胶原蛋白的发展史几经波折:从最初的动物源提取,并最早被应用于皮肤注射和填充; 到致敏风险以及疯牛病的兴起,行业受到重创进入低迷期;再到最近基因工程技术的发展让 胶原蛋白定制化成为现实,重组胶原蛋白重新回到人们的视野。胶原蛋白这一具备优良性能 与多重功效的理想生物活性成分在科学技术的进步下揭开了新的篇章。

2.1 动物源性胶原蛋白

胶原(collagen)一词源于古希腊,最早出现于 1865 年前后。1976 年美国将胶原制品 列入医疗器械进行管理,随后 1981 年医诺美的牛胶原蛋白植入物 Zyderm I 获 FDA 批准, 这是全球第一款被 FDA 批准上市的胶原蛋白植入剂,比第一款玻尿酸产品获批早了 20 年。 之后胶原蛋白产品经历了一段快速发展时期,最多时占据软组织填充市场约 90%份额。 作为较早应用在皮肤填充的生物成分,胶原蛋白的发展历程却一波三折。最初的胶原蛋 白主要来自动物提取,市场上以牛胶原为主流,该类胶原蛋白被称为动物源性胶原蛋白。动 物源性胶原蛋白存在几个较为严重的缺陷:1)提取来源受限,很难实现量产,导致终端产 品价格高昂;2)动物提取存在自带致病病毒风险,比如口蹄疫、禽流感等;3)非人体成分 注射后有免疫排斥和过敏风险,即使皮肤测试也无法保证完全不会产生副作用;4)动物提 取难以保证批次质量统一,容易发生不同批次产品质量和功效差异较大的情况。加之 20 世 纪 90 年代欧洲疯牛病爆发,牛胶原产品遭到重创,市场严重萎缩,随后 2003 年第一款玻尿 酸产品问世,具有更高安全性和价格优势的玻尿酸很快成为市场主流,胶原蛋白陷入了长时 间的沉寂。

为了避开疯牛病风险,胶原蛋白厂商开始寻求新的技术突破和提取来源。中国台湾的双 美公司通过将 Zyderm 牛胶原技术应用到猪身上,有效解决了牛胶原的致敏性,因为猪组织 学结构与人皮肤胶原蛋白的组织学结构 DNA 相似度高达 93%,过敏率为 0.58%(牛胶原为 3-5%);同时公司还研发了 ZDT酵素处理技术,能有效去除可能致敏的端肽,降低免疫原性 风险。2009 年强生公司出品的 Evolence 胶原蛋白填充剂获批上市,该产品核心成分为猪胶 原,且 FDA 批准该产品无需过敏性测试,但在 2009 年强生将该产品从市场上撤回。

2.2 重组胶原蛋白

科研界对于胶原蛋白的探索从未停滞,1980 年,美国科学家成功在人体皮肤细胞体外 培育出了 I 型和 III 型前胶原,但始终处于实验室阶段,无法完成量产。之后随着合成生物和 基因工程技术的日渐成熟,2000 年中国科学家范代娣博士成功突破技术桎梏,通过 PCR(聚 合酶链式反应)扩增,通过高密度发酵培养生产出了重组人源化胶原蛋白,同时成立了巨子 生物,将重组胶原蛋白研究成果进行产业转化,开启了重组胶原蛋白的新纪元。

重组胶原蛋白即通过 DNA 重组技术制备出的胶原蛋白,其氨基酸序列可以根据需求进 行设计和改造,甚至实现与人体氨基酸序列 100%一致,有效规避了动物源性胶原蛋白具有 的免疫原性、自带病毒、质量差异等潜在风险,性能优异,具有广阔的应用前景。根据重组 胶原蛋白氨基酸序列与人体一致性的高低,目前主要分为以下 3 类:1)重组人胶原蛋白;2) 重组类人胶原蛋白;3)重组类胶原蛋白。

重组胶原蛋白的合成过程主要包括表达体系的构建、发酵及纯化三个过程,目前用于大 规模制备和生产的系统主要是微生物(酵母、大肠杆菌等)和植物表达系统,其中微生物发 酵体系具有成本低、周期短、培养成功率高等优势,更容易实现商业化生产,因此市场上大 多厂商都将研发聚焦于微生物表达体系。

重组胶原蛋白最大的难点在于三螺旋结构的搭建。胶原蛋白独特的三螺旋结构是起到支 撑皮肤和刺激细胞再生作用的关键原因,不仅能支撑皮肤硬度、使皮肤坚固,还对皮肤的弹 性、疤痕愈合有重要作用,更能延缓皮肤衰老。而胶原蛋白独特的三螺旋结构中每条原胶原 链大约含有 1000 个氨基酸单体,因此重组技术较难完整的表达出全部的氨基酸序列,并构 建出稳定的三螺旋结构。目前市场上布局重组胶原蛋白的公司都在积极研发,往更稳定的三 螺旋结构、更完整的基因序列表达、更接近人体同源胶原蛋白的方向不断突破。

监管政策明确行业标准,进入有序发展。2023 年 1 月,国家药监局发布了《重组人源 化胶原蛋白》医疗器械行业标准,将于今年 7 月 20 日正式实施。该标准规定了不含非人胶 原蛋白氨基酸序列的 A 型重组人源化胶原蛋白的质量控制、技术要求、试验方法、稳定性、 生物学评价以及包装、运输和贮存等,为行业有序发展提供了遵循原则,标志着重组胶原蛋 白将进入高速且有序发展阶段。

2.3 动物源 vs. 重组

动物源性胶原蛋白和重组胶原蛋白最根本的区别即提取和制备方式的差异。动物源性胶 原蛋白主要分为酸法、碱法、盐法等方法,从鱼鳞、鱼皮、牛蹄等动物组织中析出胶原蛋白 成分,最后经过纯化得到较为纯净的胶原蛋白;重组胶原蛋白技术分为表达体系的构建、发 酵和纯化,主要通过微生物进行发酵,能够得到高度甚至完全同人源的胶原蛋白。

在生物特性和应用场景方面,两者也有较大差距。动物源性胶原蛋白由动物组织提取而 得,因此具有潜在自带病毒风险,另外因为动物与人体基因序列相差较大,注射进人体后有 概率产生免疫排斥反应,这也是胶原蛋白发展长期受限的根本原因。而重组胶原蛋白利用基 因工程进行 DNA 片段的复制和编辑,能够做到与人体组织基因序列高度甚至完全一致,从 根源上消除掉过敏风险,保留了胶原蛋白的生物特性,具备多元应用场景。

3 胶原蛋白的应用

胶原蛋白的应用主要包括皮肤护理、注射填充、医用材料和食品饮料几大方向。因为具 备结构支撑和屏障修复的特性,胶原蛋白首先在医美和护肤领域开始应用,并随着重组技术 的成熟渗透率逐渐提高,已成为占比最大的终端应用方向;另外因为胶原蛋白能够刺激细胞 再生,在医学领域也有治疗骨质疏松、修复软骨组织等作用;最后因为抗衰抗老等特性,在 食品领域的应用也正逐渐兴起。

3.1 功效性护肤品:抗衰功效契合护肤需求进阶

专业皮肤护理产品增速高于基础护肤品。护肤品按功效划分为专业皮肤护理和基础护肤 品,其中专业皮肤护理产品添加了更多核心成分,具备多重功效和更多应用场景,目前处于 高速发展时期,而基础护肤品功效单一、研发成本更低。据弗若斯特沙利文统计,我国专业 皮肤护理市场较小,但增速较快,2016-2020 年复合增速超过 30%,未来五年仍将保持 24% 左右的增速,预计 2025 年市场规模达到 767 亿元;基础护肤未来五年增速仅为 12%左右, 专业皮肤护理产品将是未来护肤品行业发展重心。

抗衰已成为护肤品消费第二大功效诉求。护肤品消费需求与成分迭代随着研发技术的成 熟逐步进阶,从最开始简单的补水保湿,到后来在补水的基础上需要增加淡斑美白、抗炎修 护、收缩毛孔、抗老抗衰等进阶功效;护肤品成分也从最开始简单的动植物油脂、植物活性 成分,到后来玻尿酸、角鲨烷、VC/VA、胶原蛋白等。据艾媒数据统计,目前护肤品功效需 求除保湿补水之外,抗衰已成为第二大诉求,超过 55%的消费者寻求抗老产品。

胶原蛋白具备优良的护肤功效,尤其是 I 型和 III 型胶原蛋白,I 型胶原粗大坚实,用于 支撑皮肤硬度、使皮肤坚固;III 型胶原细小且具有良好的弹性,对皮肤的弹性、疤痕愈合有 重要作用,其减少会导致皮肤衰老。I 型和 III 型胶原蛋白也是皮肤中含量最高的两种胶原, 成人皮肤胶原组成为 I 型 80%、III 型 20%,III 型胶原在出生后即呈下降趋势,随着年龄增 长不断减少。

胶原蛋白护肤应用市场空间广阔,重组胶原增速快。目前功效性护肤品核心成分主要是 玻尿酸和植物提取物,基于胶原蛋白的护肤品市场规模均低于前两者。但随着重组技术的突 破和逐渐成熟,胶原蛋白的抗衰功效被更多地挖掘,基于胶原蛋白的护肤品市场规模预计将 快速增长,据弗若斯特沙利文统计,2022-2027 年重组胶原蛋白护肤品复合增速将达到 55%, 超过玻尿酸(41.3%)和植物提取物(30.4%),渗透率达到 30.5%,胶原蛋白也将成为应用 空间最大的护肤品核心成分。

产品数量较少,仍处市场教育导入期。目前市场上添加胶原蛋白的护肤产品数量较少, 产品矩阵有待完善,多集中在眼霜、精华、面霜类产品,且多为添加单一胶原蛋白成分,未 来有望朝复合成分、多元功效发展。

3.2 医用敷料:监管驱动市场集中度提升

政策亮红灯,“医美面膜”销声匿迹。2020 年之前,“医美面膜”掀起了一阵风潮,市 面上出现了一大批冠以“医美面膜”名号的产品,该类产品实质上是医用皮肤修复敷料,需 要取得医疗器械注册证才能上市销售,因此大部分产品都只注册了 I 类医疗器械。2020 年国家药监局出台政策,明确不存在“医美面膜”概念;次年,I 类医疗器械目录中删除了“冷 敷贴”、“冷敷凝胶”等品类,类似产品必须重新注册为门槛更高的 II 类或 III 类医疗器械。自 此,医用敷料行业由野蛮生长过渡到有序发展阶段,市场集中度进一步提高。

胶原蛋白敷料爆发式增长,重组胶原蛋白渗透率逐渐提升。目前医用敷料仍以玻尿酸为 主导,接近半数的辅料产品都是以玻尿酸为核心成分。但随着重组胶原蛋白技术的突破,以 胶原蛋白为主要原料的医用敷料市场规模正高速增长,尤其是重组胶原蛋白敷料,据弗若斯 特沙利文统计,2017-2021 年,重组胶原蛋白敷料市场规模复合增速达 92.2%,远高于医用 敷料整体市场增速(40%);2022-2027 年重组胶原蛋白敷料增速预计为 28.8%,渗透率达 到 26.1%。

市场集中度高,产品数量较少。目前市场上以胶原蛋白为核心原料的医用敷料产品数量 较少,市场份额主要集中于可复美、创福康、伯纳赫、绽妍等品牌,且多为 II 类医疗器械, 仅创尔生物旗下的创福康拥有 III 类证。胶原蛋白敷料功效多为医美或皮肤屏障受损后的修复 及维稳,减少痘印、暗沉等情况发生,为皮肤创面提供良好的愈合环境。

3.3 注射填充:技术突破有望带动大量产品上市

提取及制备技术限制导致胶原蛋白注射产品获批数量稀少。胶原蛋白作为最早被应用于 注射填充类产品的生物成分,由于动物提取技术限制带来的自身缺陷和风险,导致经过数十 年发展仍然处于较为低迷状态。目前国内市场仅有 5 款胶原蛋白填充剂获得上市销售许可, 其中 4 款为动物源性,1 款为重组胶原蛋白。

胶原蛋白具备多重优良性能,随着技术更新医美应用有望快速放量。基因重组技术实现 阶段性突破之后,重组胶原蛋白进入大众视野,2021 年第一款重组胶原蛋白产品“薇旖美” 上线,标志着胶原蛋白在医美领域的应用将进入快速发展时期。胶原蛋白具有良好的生物相 容性和生物可降解性,降解后产物为氨基酸,对人体皮肤有改善效果;更重要的是胶原蛋白 能刺激人体自身细胞再生,有效抗衰除皱。目前有多家公司的多款重组胶原蛋白注射产品处 在研发或临床阶段,预计未来将会有更多医美产品面世。

胶原蛋白医美注射填充应用市场空间广阔,增速高于行业平均。据弗若斯特沙利文统计, 目前注射填充针剂主要以玻尿酸和肉毒素为主,胶原蛋白占比较小,但增速较快,2017-2022 年复合增速为 22.2%,超过玻尿酸(17.3%)和肉毒素(18.5%);2021 年第一款重组胶原 蛋白产品上市,之后随着多款在研产品经过临床验证取得资质陆续上市,胶原蛋白注射产品 市场有望快速扩容。

3.4 胶原蛋白 vs. 玻尿酸

玻尿酸是目前市场主流的美容护肤成分,被广泛应用在皮肤护理、医美医疗、食品及新 应用领域,经过多年发展已形成了较为庞大的市场规模和成熟的消费者认知。

结构&功效差异: 胶原蛋白是动物结缔组织中的一种蛋白质,由三条多肽链构成三股螺旋结构,其蛋白质 分子中氨基酸以肽键连接,每一种蛋白质分子,都有其特定的氨基酸组成和排列方式,由此 决定了不同的空间结构和功能。正是因为胶原蛋白独特的三螺旋结构(一般蛋白质是双螺旋结构),使其具备了多重优良生物特性:1)保湿补水,胶原蛋白与人体皮肤胶原的结构相似, 分子中还有大量氨基酸和亲水基,有着相当好的保湿作用;2)抗衰,三螺旋结构稳定,起 到结构支撑和保持皮肤弹性功能;3)修复,能够刺激人体自身胶原蛋白再生和增殖,促进 皮肤组织新陈代谢。

玻尿酸是一种线性多糖化合物,人体含量约 10-15 克,分布于真皮层、皮肤、眼玻璃体 等部位。玻尿酸具备很好的医学用途和护肤功效:1)保湿补水,玻尿酸中的双糖单位表面 呈负电荷,具有非常强的亲水性,是理想的保湿因子;2)润滑,较高浓度时,分子间作用 形成复杂的三级网状结构,水溶液具有显著的粘弹性;3)除皱,惰性填充,物理层面起到 支撑和填充皱纹的作用。 对比来看,在护肤品应用方面,玻尿酸功效更多在于补水保湿和润滑,胶原蛋白侧重抗 衰和皮肤维护;在注射填充方面,玻尿酸主要是物理意义上的惰性填充,吸收较缓慢起到支 撑作用,胶原蛋白则是通过快速吸收并刺激人体自身胶原蛋白再生的方式实现除皱和填充的 功效。综合对比胶原蛋白功效优于玻尿酸。

产能差异: 胶原蛋白目前处于供给带动需求阶段,产能限制行业发展,作为最早实现重组胶原蛋白 技术突破、同时也是世界上重组胶原产能最大的公司之一,巨子生物 2021 年产能为 10.88 吨,预计在 2023 年实现产能扩张后重组胶原蛋白产能达到 200 吨;双美的动物源性胶原蛋 白年产能仅 2 吨左右。玻尿酸技术经过多年发展已趋于成熟,占全球玻尿酸原料市场规模 40% 以上的龙头企业华熙生物 2021 年产能已达 470 吨,相较胶原蛋白有明显优势。

终端应用差异: 胶原蛋白终端应用主要为皮肤护理、医美注射、医用材料和保健食品领域。其中皮肤护 理是目前最大的应用领域,细分为护肤品和医用敷料,但目前产品数量较少,消费者教育有 待提高;医美注射将是另一大发展方向,目前上市销售的胶原蛋白类注射产品仅有 5 款,唯 一一款重组胶原蛋白产品为 2021 年锦波生物推出的重组 III 型人源化胶原蛋白,平均来看, 胶原蛋白注射类产品单价在 5000-8000 元。 玻尿酸的应用方向与胶原蛋白相似,包括皮肤护理、医美注射、医用材料和保健食品领 域。玻尿酸已经过多年发展,皮肤护理和医美注射领域已形成了较成熟的市场格局,消费者认知也已经比较清晰,共有 27 款玻尿酸注射产品通过国药局批准上市,产品选择丰富,平 均价格在 3000-6000 元左右。玻尿酸在医用材料方向同样有丰富应用场景,在骨科、眼科、 关节治疗等领域均有相关终端产品;另外在皮肤护理方向发展进入成熟期之后,玻尿酸厂商 开始向保健食品、宠物用品、计生用品等新兴领域拓展,继续探索新的应用方向。 综合来看,玻尿酸更多起到物理层面的惰性填充效果,容易出现丁达尔现象,造成局部 肿胀不自然;而胶原蛋白吸收较快,主要通过刺激自身胶原蛋白再生起到抗衰和除皱效果, 不会造成肿胀,效果更自然。但胶原蛋白因为产能限制,价格要高于玻尿酸,且过审产品较 少,市场教育有待提高,消费者认知不如玻尿酸。

监管政策差异: 胶原蛋白处于行业发展初期,相关监管政策也处于更新和完善时期,持续有新政策落地。 具体来看,针对具有更高风险的动物源性胶原蛋白,监管政策也更加严格,用于激光、光子 术后浅表创面和浅表非慢性创面护理的动物源性胶原蛋白医用敷料被列为了 III 类医疗器械; 相对来说,具备相似功效的重组胶原蛋白产品未有明确界定,仍按 II 类医疗器械归类。玻尿 酸敷料产品若不可被人体吸收且用于非慢性创面,按照 II 类医疗器械管理。目前上市销售的 医用敷料产品中,仅有一款胶原蛋白产品(创福康)获得 III 类医疗器械,其余产品均为 I 类 或 II 类。所有注射用医美产品均需获得 III 类证。

4 重点公司分析

4.1 巨子生物

国内重组胶原蛋白龙头,先声夺人打响品牌声量。1)先发优势,巨子生物创始人范代 娣博士被誉为中国重组胶原蛋白之母,她带领团队在 2000 年成功实现了重组胶原蛋白技术 的突破,取得了首个发明专利授权,目前公司是全球重组胶原蛋白产能最大的公司之一。2) 品牌矩阵多元,公司的重组胶原蛋白主要应用在皮肤护理领域,是首个实现重组胶原蛋白化 妆品量产的公司,旗下有八大品牌,涵盖了化妆品、医用敷料、私处护理、口腔护理、疤痕 修复等多元应用场景,其中可复美和可丽金是公司两大旗舰产品,营收占比超 90%。巨子生 物在专业皮肤护理市场份额超过 10%,可复美+可丽金位列专业皮肤护理品牌第三和第四。3) 研发及产能优势,公司预计 2023 年产能扩张至重组胶原蛋白年产能超过 200 吨,目前有超 过 80 款护肤品和医用敷料产品在研,同时有多款 III 类医疗器械医美注射产品进入型检或临 床阶段,公司分子库中有 3 种全长重组胶原蛋白、25 种功能强化型重组胶原蛋白、5 种重组 胶原蛋白功效片段,研发实力强劲。4)渠道布局,公司采取“线下专业院线+线上大众消费” 双线程渠道推进模式,通过医院、药房、美容机构等线下渠道构建专业属性和医学背书,同 时加大线上营销投放、触达更多大众消费者,逐步打响品牌声量,增强品牌口碑和消费者粘 性。

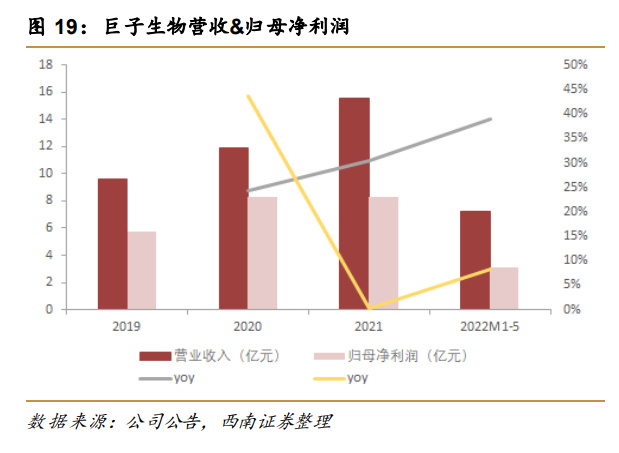

公司 2019 年至 2022M1-5 营业收入呈加速增长态势,2021 年实现营收 15.5 亿元,同 比增长 30.4%,归母净利润 8.3 亿元,基本持平;分品类来看,护肤品营收 8.6 亿元,占比 55.5%,医用敷料 6.4 亿元,占比 41.3%,食品 0.5 亿元,占比 3.2%。;毛利率 87.2%,同 比上升 2.6pp,净利率 53.3%,同比下降 16.1pp,净利率下滑主要因为公司渠道结构调整, 大力发展线上直销渠道,加大了线上营销投放,销售费用显著提升,带动营收加速增长的同 时盈利能力有所承压;2022M1-5 毛/净利率分别为 85%/43.4%,毛利率基本持平,净利率因 为持续营销投放有进一步下滑,但仍高于化妆品行业平均水平。

巨子生物主攻专业皮肤护理市场,两大旗舰品牌已具备较高的市场知名度,有望逐步开 拓更多新品类、附加值更高的产品系列,利润率有进一步上行空间。据招股书显示,公司目 前有四款归属 III 类医疗器械的注射填充类产品在研中,预计 2024-2025 年陆续上市销售, 截至 2022 年国内仅有一款重组胶原蛋白注射产品通过批准上市,市场空间广阔,公司有望 通过医美产品打通第二成长曲线。

4.2 锦波生物

医美+医疗双布局,率先获得重组胶原蛋白注射剂上市许可。1)研发优势,公司首次发 现人 III 型胶原蛋白特殊的功能区域,并解析出人 III 型胶原蛋白核心功能区的原子结构,开 创了“人源化”涉及路径,实现了具有三螺旋结构的 A 型重组 III 型人源化胶原蛋白的大规 模生产。2)医美注射产品率先上市,2021 年 6 月,公司研发的“重组 III 型人源化胶原蛋 白冻干纤维”获批三类医疗器械,对应产品“薇旖美”也成为国内第一款也是目前唯一一款 植入级重组胶原蛋白产品。3)医疗领域,公司在医疗用品领域也有布局,目前已有妇科凝 胶、阴道敷料、抗 HPV 敷料等产品,也有肌频和重源两个护肤品牌上线,终端应用布局较 为完善。 公司具备较强的技术优势,且已成功实现产业化,薇旖美作为国内第一款重组胶原蛋白 注射产品有望率先占据消费者心智,快速提升市场份额。重组胶原蛋白注射产品目前处于导 入期,若市场验证效果优于其他填充成分,结合技术发展将进入爆发式增长阶段,公司具备 研发和市场先发优势,有望在产能和成本端建立壁垒,通过医美赛道巩固龙头地位。

4.3 创尔生物

唯一 III 类批文傍身,深耕医疗器械市场。1)产品布局,公司主攻医疗器械和护肤品领 域,医疗器械包括胶原蛋白敷料、凝胶和海绵等产品,营收占比 57%;护肤品类主要为“创 尔美”品牌,包含胶原蛋白水乳、精华等;另外还有胶原原液和冻干类产品,占比较小。2) 首款 III 类证敷料,公司旗下品牌“创福康”推出的产品胶原贴敷料是国内首款获得 III 类医 疗器械注册证的胶原蛋白敷料产品,其余胶原蛋白敷料大多为 II 类证,专业背书彰显公司研 发与技术实力。 公司在医用敷料领域具有较强竞争力,批文优势使得公司专业性较强,在专业皮肤修复 和医美术后保养等应用场景具备更高的消费者认可度。公司拥有国内先进的胶原技术,所生 产原料活性强、纯度高、生物相容性佳,两大旗舰品牌“创福康”主攻专业皮肤护理及修复 赛道,“创尔美”主打功效性护肤品,未来有望协同发展,增强长期成长动力。

4.4 丸美股份

老牌国货焕发新生,创新开发重组双胶原技术。 1)技术优势,公司成功研制出具有稳 定三螺旋结构的重组双胶原蛋白,嵌合了 I 型和 III 型两种胶原蛋白,并且与人体天然胶原蛋 白氨基酸序列 100%一致,具有吸收快、效果好、安全性高的优势。2)产品矩阵丰富,公司 作为老牌国货化妆品牌,旗下护肤品牌“丸美”经过多年发展,已形成了丰富的产品系列矩 阵,而最新推出的双胶原系列是承载重组双胶原技术的主要产品系列,其爆款单品“小金针” 已取得不错的市场反响,预计未来会继续推出更多单品,将双胶原系列打造为核心产品系列。 3)彩妆品牌表现亮眼,公司彩妆品牌“恋火”经过内部组织架构调整及一系列营销投放活 动之后实现了爆发式增长,随着线上加码兴趣电商、线下进驻新兴 CS 渠道,“恋火”有望成 为公司第二增长曲线。

公司 2021年实现营收 17.9亿元,同比增长 2.4%,归母净利润 2.5亿元,同比下降 46.6%, 主要因为疫情导致线下渠道受到较大影响,公司积极调整,组建电商团队加大线上营销推广 力度,但新渠道转型仍处探索时期,整体还未达预期,因此营收保持稳定但利润端有所下滑。 2021 年公司毛/净利率为 64%/13.5%,2022Q1-3 毛/净利率为 68%/10.1%,毛利率整体保 持稳定,净利率因为营销投放持续加大出现下滑,但 2022 下半年下降幅度减小,预计 2022Q4 前期的渠道转型开始见效,盈利能力逐步修复。

公司较早布局重组胶原蛋白赛道,已推出对应产品上市销售,目前体量较小,但该系列 预计将被打造为核心产品系列,有望加速起量,快速占领消费者心智,在胶原蛋白产品大量 上市之前占据一定市场份额。另外美妆品牌持续增长,切入国货底妆赛道成效明显,与直播 及兴趣电商契合度较高,线上维持高增、线下复苏利好,“恋火”值得期待。

4.5 华熙生物

玻尿酸龙头入局,全产业链优势明显。 1)龙头优势,公司是目前全球最大的玻尿酸生 产商,业务涵盖玻尿酸原料、医疗、医美、化妆品、食品等全方位终端应用,具备较强的生 产、研发、销售、渠道等全产业链一体化优势,构建起了自己的品牌护城河和完善的渠道体 系。2)入局胶原蛋白赛道,2022 年 4 月,公司收购益而康 51%股权,正式进军胶原蛋白产 业。益而康具备动物源胶原蛋白生产技术,有胶原蛋白海绵和人工骨两大主导产品,其胶原 蛋白海绵市占率达三成,是国内胶原蛋白领军企业。3)产品端全覆盖,公司护肤品有润百 颜、夸迪、米蓓尔、肌活四大差异化定位的品牌,医美注射有润百颜、润致,医疗器械有海 力达、海视健、海润通等品牌,食品业务有黑零、水肌泉等,品牌矩阵丰富,终端应用场景 全覆盖。

公司 2021 年实现营收 49.5 亿元,同比增长 87.9%,归母净利润 7.8 亿元,同比增长 21.1%,整体均保持良好增长态势,其中护肤品业务营收 33.2 亿元,占比 67.1%,为公司第 一大业务板块。2021 年公司毛/净利率为 78.1%/15.7%,2022Q1-3 毛/净利率为 77.2%/15.4%, 毛利率保持稳定,净利率有所下滑主要因为公司销售费用进一步增长,加码线上渠道投放, 继续深化品牌建设。

公司收购益而康之后,有望和益而康做到强强联合,益而康具备较强的底层研发和技术 优势,已有 III 类医疗器械和多款胶原蛋白成品上市;华熙生物同样具备技术实力,并且重点 发力合成生物技术,并且在 2022 年 8 月正式发布了胶原蛋白原料产品,包括动物源胶原蛋 白和重组人源胶原蛋白,成为国内第一家同时掌握动物提取技术和重组技术的企业。华熙生 物在产业链上游具备成熟的研发实力,中游具备产业转化和市场转化能力,下游拥有完善的 渠道及营销体系,结合益而康在医疗领域优势,有望快速建立面向胶原蛋白系列产品的全产 业链平台,实现化妆品、医疗、食品全方位应用覆盖,将会是胶原蛋白行业有力的市场竞争 者。

:

: